会社の節税策として欠かせない「欠損金繰越控除」。過去の赤字(欠損金)を将来の黒字と相殺できる青色申告の強力なメリットですが、繰越には期限があり、ルール改正も行われています。

重要なポイントは、平成30年(2018年)4月1日以後に開始する事業年度で生じた欠損金から、繰越期間が9年から10年に延長されたことです。

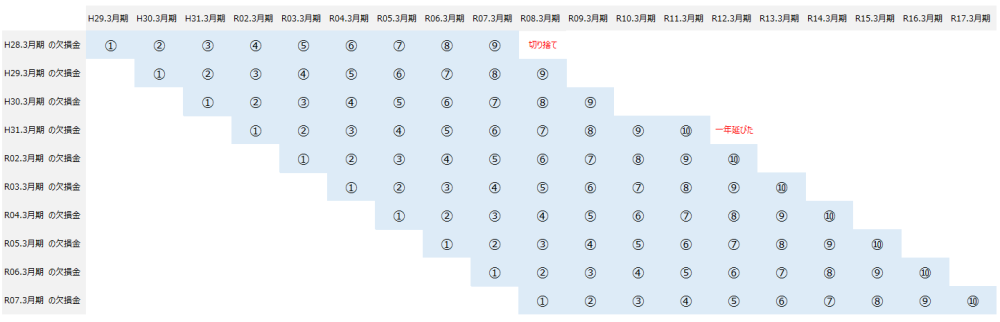

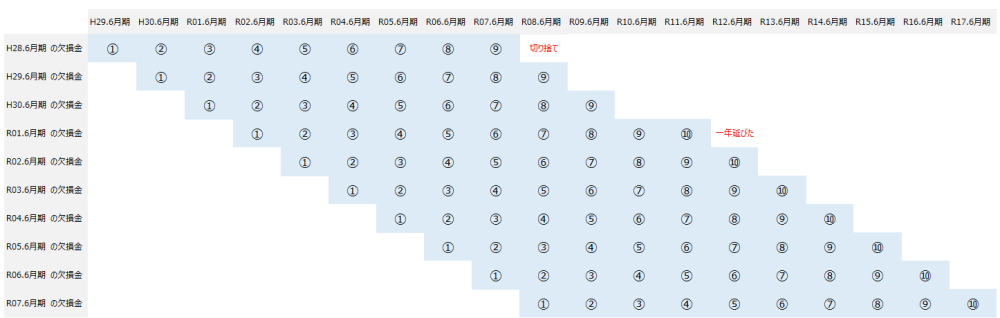

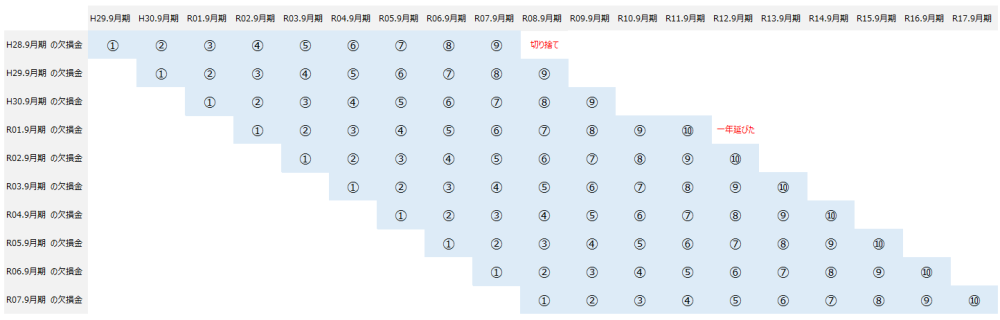

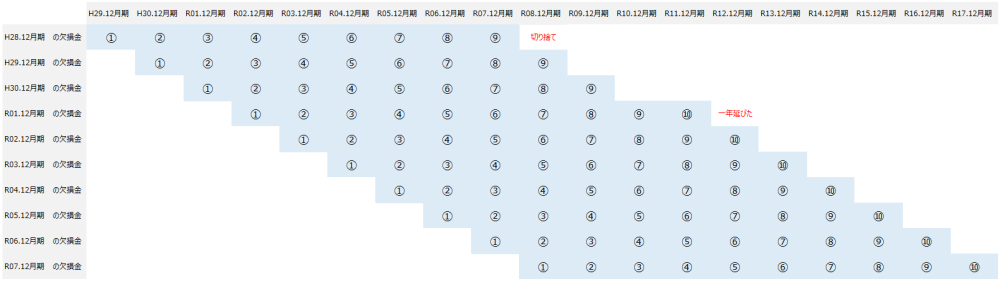

「自社の場合はいつまで?」がすぐに分かるよう、決算月別、制度変更が直感的に理解できるグラフイメージをご用意しました。

縦軸が「欠損金が生じた事業年度」、横のバーが「繰越控除が可能な期間」を表しています。バーの長さが繰越年数です。

このように、平成30年(2018年)4月1日を開始日とする事業年度から、繰越できる期間が1年長くなっているのが一目でわかります。会計システムではこの欠損金の切り捨てについて対応していないようなので、怪しいときは自分で確認する必要があります。https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5762.htm

・3月決算

・6月決算

・9月決算

・12月決算

■ 繰越控除を適用するための必須条件

この制度を確実に利用するためには、以下の条件を満たす必要があります。

青色申告の継続 欠損金が発生した事業年度から、繰越控除を受ける事業年度まで、連続して青色申告で確定申告書を提出する必要があります。

帳簿書類の保存義務 欠損金が生じた事業年度の帳簿書類や決算関係書類は、10年間(旧ルールでは9年間)の保存が義務付けられています。

控除限度額(中小企業は全額OK) 資本金1億円以下の中小法人等であれば、その年の所得の全額を上限として欠損金を利用できます。(※資本金1億円超の大法人は、所得の50%が上限)

■ まとめ

青色欠損金の繰越控除は、将来の税負担を大きく左右する重要な制度です。自社の欠損金の発生年度と繰越期限を正確に把握し、管理表を作成するなどして、期限切れで節税の機会を逃すことがないようにしましょう。

ご自身の判断に迷う場合は、必ず顧問税理士などの専門家にご確認ください。

大勝税理士事務所:https://eo-acounting.jp/

お問い合わせ:info.okatsu@eo-tax.jp